आरबीआई द्वारा लचीले मुद्रास्फीति लक्ष्यीकरण (एफआईटी) को अपनाए जाने के आठ साल बाद गर्ग, लकड़ावाला और सेनगुप्ता इस फ्रेमवर्क की सफलता का मूल्यांकन करते हैं। वे कोविड-पूर्व अवधि में मुद्रास्फीति लक्ष्यीकरण के प्रति आरबीआई की प्रतिबद्धता की विश्वसनीयता का आकलन करने के लिए पूर्वानुमान आँकड़ों का उपयोग करके दो दृष्टिकोणों का प्रयोग करते हैं। वे पाते हैं कि बाज़ार की धारणा यह थी कि मुद्रास्फीति के प्रति आरबीआई की ओर से बड़ी प्रतिक्रिया होगी, और बाज़ार सहभागियों ने लचीले मुद्रास्फीति लक्ष्यीकरण के बाद की अवधि में व्यापक आर्थिक आश्चर्यों के प्रतिक्रियास्वरूप ब्याज़ दरों की अपनी अपेक्षाओं को बड़े पैमाने पर संशोधित किया है।

भारतीय रिज़र्व बैंक (आरबीआई) ने वर्ष 2015 में लचीले मुद्रास्फीति लक्ष्यीकरण (एफआईटी) फ्रेमवर्क को अपनाया। क्योंकि उस समय तक भारत में मौद्रिक नीति किसी स्पष्ट परिभाषित उद्देश्य से शासित नहीं थी, यह एक महत्वपूर्ण सुधार था। एफआईटी के लागू होने से आरबीआई को विकास-आधारित मूल्य स्थिरता हासिल करने का कानूनी अधिकार मिला। मूल्य स्थिरता को +/- 2% बैंड के आसपास 4% उपभोक्ता मूल्य सूचकांक मुद्रास्फीति लक्ष्य के रूप में परिभाषित किया गया।

भारत में एफआईटी को अपनाए जाने के आठ साल बाद, अब यह पूछा जा सकता है कि इस फ्रेमवर्क का प्रदर्शन कैसा रहा। अपने एक हालिया शोधपत्र (गर्ग एवं अन्य 2022) में, इस सुधार की सफलता का मूल्यांकन करने, विशेष रूप से एफआईटी व्यवस्था के प्रति आरबीआई की प्रतिबद्धता की विश्वसनीयता का आकलन करने के लिए, हम एक नवीन रूपरेखा का प्रस्ताव करते हैं।

व्यापक आर्थिक परिणामों को प्रभावित करने वाला मुद्रास्फीति लक्ष्यीकरण, जिस महत्वपूर्ण चैनल के माध्यम से होता है, वह मुद्रास्फीति की उम्मीदों का निर्धारण है। सीधे शब्दों में कहें तो किसी प्रभावी मुद्रास्फीति लक्ष्यीकरण व्यवस्था में, आर्थिक झटके एजेंटों की दीर्घकालिक मुद्रास्फीति अपेक्षाओं को अस्थिर नहीं करते हैं। ऐसा इसलिए कि एजेंटों का मानना है कि केन्द्रीय बैंक इन झटकों के प्रतिक्रियास्वरूप, मुद्रास्फीति को लक्ष्य-स्तर पर रखने के लिए आवश्यक नीतिगत कार्रवाई करेगा। इस तरह, मुद्रास्फीति लक्ष्यीकरण की सफलता का आकलन करने के लिए कि मुद्रास्फीति की उम्मीदें किस हद तक स्थिर हो गई हैं, एक संभावित मेट्रिक हो सकता है। मुद्रास्फीति लक्ष्यीकरण का मूल्यांकन करने का एक और विशिष्ट तरीका, इसके अपनाए जाने के बाद से व्यापक आर्थिक परिणामों में दिखने वाले पैटर्न का विश्लेषण करना होगा।

ये दोनों दृष्टिकोण अनिश्चित और समस्याग्रस्त हैं। पहली बात यह कि एजेंटों की उम्मीदें या व्यापक आर्थिक परिणाम व्यापक झटकों के साथ-साथ मुद्रास्फीति लक्ष्यीकरण से प्रभावित हो सकते हैं। उदाहरण के तौर पर, वर्ष 2015 में एफआईटी के लागू होने के बाद से, कई बड़े झटके और नीतिगत बदलावों ने अर्थव्यवस्था को प्रभावित किया है, जिसमें नवंबर 2016 में हुई नोटबंदी, जुलाई 2017 में माल और सेवा कर (जीएसटी) को अपनाया जाना, वर्ष 2020 में कोविड महामारी और वैश्विक तेल और कमोडिटी की कीमतों में भारी गिरावट शामिल हैं। इन परिवर्तनों कि वजह से एफआईटी को अपनाए जाने के प्रभाव को, इन अन्य घरेलू और वैश्विक परिस्थितियों के प्रभाव से अलग करना चुनौतीपूर्ण हो जाता है। दूसरा, मुद्रास्फीति की उम्मीदों की सीमा का आकलन करना मुश्किल है क्योंकि भारत जैसी उभरती अर्थव्यवस्थाओं में अक्सर मुद्रास्फीति के बारे में लम्बे समय तक एजेंटों की उम्मीदों (जैसे पांच साल या दस साल की उम्मीदें) पर डेटा की कमी होती है।

इन समस्याओं से बचने के लिए हम एक वैकल्पिक दृष्टिकोण अपनाते हैं जिसमें हम मूल्यांकन करते हैं कि मुद्रास्फीति लक्ष्यीकरण के प्रति केन्द्रीय बैंकों की प्रतिबद्धता एजेंटों द्वारा विश्वसनीय मानी जाती है या नहीं।

सर्वेक्षण पूर्वानुमान डेटा का उपयोग करना

हम एक सरल प्रश्न पूछते हैं : एफआईटी को अपनाए जाने से क्या वित्तीय बाज़ार सहभागियों को यह विश्वास हुआ कि आरबीआई मुद्रास्फीति को नियंत्रण में रखने के प्रति गंभीर है? दूसरे शब्दों में, क्या बाज़ार ने एफआईटी को आरबीआई की एक विश्वसनीय प्रतिबद्धता के रूप में माना?

यह महत्वपूर्ण है क्योंकि जब तक एजेंट मुद्रास्फीति लक्ष्यीकरण के प्रति आरबीआई की प्रतिबद्धता को विश्वसनीय नहीं मानते, तब तक उनकी मुद्रास्फीति के बारे में उम्मीदें स्थिर नहीं हो सकती हैं। इसके परिणामस्वरूप एफआईटी लागू होने की प्रभावशीलता में बाधा उत्पन्न होगी। इसलिए, हम मुद्रास्फीति से जुड़ी उम्मीदों का विश्लेषण करने के बजाय, यह अध्ययन करते हैं कि एफआईटी को अपनाए जाने से आरबीआई के रोल के बारे में एजेंटों की उम्मीदें कैसे बदल गई होंगी।

हम एफआईटी व्यवस्था में बदलाव को समझने के लिए वर्ष 2010 से 2020 की अवधि में नवीन सर्वेक्षण पूर्वानुमान आँकड़ों का उपयोग करते हैं। इस डेटा में, एक-चौथाई से लेकर दो साल आगे तक के व्यापक आर्थिक चर के बारे में पेशेवर पूर्वानुमानकर्ताओं की अपेक्षाओं का मासिक सर्वेक्षण शामिल है। हम यह डेटा आम सहमति अर्थशास्त्र, साथ ही ब्लूमबर्ग आर्थिक पूर्वानुमान से प्राप्त करते हैं। इन दोनों डेटाबेस में, हर महीने पेशेवर पूर्वानुमानकर्ताओं के एक पैनल का सर्वेक्षण करके और मुद्रास्फीति (उपभोक्ता मूल्य सूचकांक- सीपीआई व थोक मूल्य सूचकांक- डब्ल्यूपीआई का उपयोग करके मापा गया), आउटपुट (सकल घरेलू उत्पाद- जीडीपी और औद्योगिक उत्पादन सूचकांक का उपयोग करके मापा गया) और नाममात्र भारतीय रुपये/अमेरिकी डॉलर विनिमय दरों सहित प्रमुख भारतीय व्यापक आर्थिक चर के लिए पूर्वानुमान एकत्रित किया जाता है।

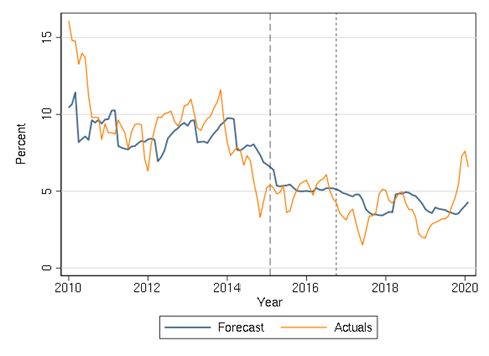

आकृति-1 में हमने मुद्रास्फीति के लिए आम सहमति अर्थशास्त्र के पूर्वानुमानों को उनके वास्तविक मूल्यों के साथ दर्शाया है। हमने पाया कि ये पूर्वानुमान वास्तविक डेटा के रुझानों को काफी अच्छी तरह से ट्रैक करते हैं।

आकृति-1. सीपीआई मुद्रास्फीति में पूर्वानुमान और वास्तविक रुझान

नोट : बिंदी वाली ऊर्ध्वाधर रेखाएं आरबीआई और वित्त मंत्रालय के बीच मौद्रिक नीति फ्रेमवर्क समझौते पर फरवरी 2015 में हुए हस्ताक्षर, जिससे भारत में पहली बार एफआईटी की शुरुआत हुई, और एफआईटी फ्रेमवर्क के एक भाग के रूप में नीति रेपो दर तय करने के लिए नवगठित मौद्रिक नीति समिति (एमपीसी) की अक्टूबर 2016 में हुई पहली बैठक को दर्शाती हैं।

हमने पाया कि एफआईटी के बाद की अवधि में औसत मुद्रास्फीति के पूर्वानुमान कम हो गए हैं। हम अपने लेख में दर्शाते हैं कि औसत आउटपुट वृद्धि पूर्वानुमान पूर्व-एफआईटी अवधि की तुलना में लगभग अपरिवर्तित रहे हैं।

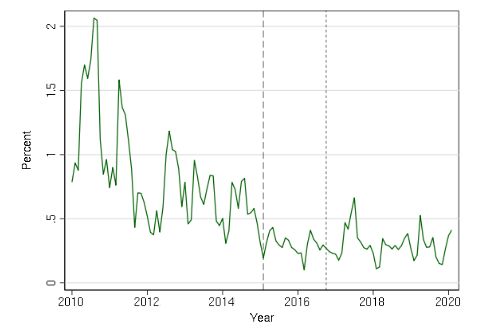

व्यक्तिगत सर्वेक्षण प्रतिभागियों के पूर्वानुमानों का उपयोग करते हुए हम यह अध्ययन करते हैं कि एफआईटी को अपनाए जाने के बाद से पूर्वानुमानकर्ताओं की असहमति कैसे बदल गई है। आकृति-2 में, हमने पूर्वानुमानकर्ताओं के बीच सीपीआई मुद्रास्फीति के वित्तीय वर्ष के पूर्वानुमानों के मानक विचलन यानी स्टैण्डर्ड डिविएशन को दर्शाया है। यदि एफआईटी अध्यादेश विश्वसनीय था तो हम उम्मीद करेंगे कि विशेष रूप से सीपीआई मुद्रास्फीति के संदर्भ में, एक-एक उत्तरदाता के पूर्वानुमान, एक-समान हो जाएं। दूसरे शब्दों में, हम उम्मीद करेंगे कि एफआईटी के बाद की अवधि में पूर्वानुमानों का मानक विचलन कम होगा। हमने पाया कि एफआईटी के बाद की अवधि में सीपीआई मुद्रास्फीति पूर्वानुमानों के मानक विचलन में वास्तव में स्पष्ट गिरावट आई है।

आकृति-2. सीपीआई मुद्रास्फीति पूर्वानुमानों में प्रतिशत विचलन

नोट : बिंदी वाली ऊर्ध्वाधर रेखाएं फरवरी 2015 में एफआईटी की शुरूआत और एफआईटी फ्रेमवर्क के एक भाग के रूप में नीति रेपो दर तय करने के लिए अक्टूबर 2016 में हुई एमपीसी की पहली बैठक को दर्शाती हैं।

डेटा रुझानों के इस प्रारंभिक विश्लेषण से हमें भरोसा मिलता है कि पूर्वानुमान आँकड़े विश्वसनीय हैं और एफआईटी को अपनाए जाने से मुद्रास्फीति के पूर्वानुमानों के माध्य और क्रॉस-सेक्शनल भिन्नता में गिरावट आई है।

बाज़ार-कथित मौद्रिक नीति

हम एक विश्वसनीय प्रतिबद्धता के रूप में एफआईटी के बारे में बाज़ार की धारणा का आकलन करने के लिए दो अलग-अलग दृष्टिकोणों का उपयोग करते हैं। पहले दृष्टिकोण में हम यह जांच करते हैं कि क्या एजेंटों का मानना है कि आरबीआई एफआईटी से पहले की अवधि की तुलना में एफआईटी लागू होने से मुद्रास्फीति पर अधिक प्रतिक्रिया देगा।

हमने पाया कि वास्तव में स्थिति ऐसी ही है। हमारे विश्लेषण से पता चलता है कि मुद्रास्फीति के प्रति आरबीआई की बाज़ार-कथित प्रतिक्रिया एफआईटी के बाद की अवधि में दोगुनी हो जाती है। विशेष रूप से, बाज़ार ने माना कि मुद्रास्फीति में 1 प्रतिशत अंक की वृद्धि से एफआईटी के बाद की अवधि में नीति दर में 0.66 प्रतिशत अंक की वृद्धि होगी, जबकि एफआईटी से पहले की अवधि में नीति दर में 0.35 प्रतिशत अंक की वृद्धि हुई थी। पूर्वानुमानकर्ता उम्मीद करते हैं कि आरबीआई एफआईटी के बाद के नमूने में मुद्रास्फीति पर प्रतिक्रिया देगा, लेकिन आउटपुट वृद्धि के संदर्भ में यह सच नहीं है।

एफआईटी फ्रेमवर्क की शुरूआत के साथ एक और बदलाव यह आया कि मुद्रास्फीति लक्ष्य को सीपीआई मुद्रास्फीति के संदर्भ में परिभाषित किया जाने लगा। एफआईटी से पहले की अवधि में, मौद्रिक नीति मुख्य रूप से डब्ल्यूपीआई मुद्रास्फीति के आधार पर तैयार की गई थी। इसलिए, हम यह भी जांच करते हैं कि क्या सीपीआई मुद्रास्फीति लक्ष्य में बदलाव को बाज़ार द्वारा विश्वसनीय माना गया था।

हमारे नतीजे दर्शाते हैं कि बाज़ार को विश्वास था कि आरबीआई ने एफआईटी से पहले की अवधि में डब्ल्यूपीआई मुद्रास्फीति पर प्रतिक्रिया की थी, लेकिन फिर एफआईटी के बाद की अवधि में सीपीआई मुद्रास्फीति पर प्रतिक्रिया देना शुरू कर दिया। इसके अलावा, एफआईटी के बाद सीपीआई मुद्रास्फीति के प्रति अनुमानित प्रतिक्रिया, एफआईटी से पहले की डब्ल्यूपीआई मुद्रास्फीति की अनुमानित प्रतिक्रिया से बड़ी है। इस प्रकार, पसंदीदा मुद्रास्फीति उपाय के रूप में आरबीआई का डब्ल्यूपीआई के स्थान पर सीपीआई को अपनाया जाना निजी पूर्वानुमानकर्ताओं द्वारा आत्मसात कर लिया गया है।

व्यापक आर्थिक समाचार आश्चर्य

अपने दूसरे दृष्टिकोण में, हम व्यापक आर्थिक डेटा रिलीज़ से प्राप्त जानकारी का उपयोग करते हैं। राष्ट्रीय सांख्यिकी संगठन (एनएसओ) द्वारा समय-समय पर जीडीपी, सीपीआई, डब्ल्यूपीआई आदि जैसे मैक्रो वैरिएबलों के बारे में डेटा जारी किया जाता है। यदि ऐसा कोई डेटा रिलीज़ पूर्वानुमानकर्ताओं के लिए आश्चर्य की बात है तो वे अपनी भविष्य की अपेक्षाओं को बदल सकते हैं कि आरबीआई उस डेटा रिलीज़ के बारे में कैसी प्रतिक्रिया दे सकता है। हमारा अनुमान है कि अपेक्षाओं में इस संशोधन की सीमा एफआईटी के प्रति आरबीआई की प्रतिबद्धता के संबंध में बाज़ार के विश्वास पर निर्भर करेगी।

उदाहरण के लिए, यदि एक डेटा रिलीज़ से यह घोषणा होती है कि सीपीआई मुद्रास्फीति बाज़ार की अपेक्षा से अधिक है, तो पूर्वानुमानकर्ता अनुमान लगा सकते हैं कि आरबीआई मुद्रास्फीति के प्रतिक्रियास्वरूप उम्मीद से अधिक ब्याज़ दरें बढ़ाएगा। यदि बाज़ार एफआईटी को एक विश्वसनीय प्रतिबद्धता मानता है तो वह आरबीआई से पहले की तुलना में एफआईटी के बाद की अवधि में, आश्चर्यजनक मुद्रास्फीति की खबरों पर अधिक प्रतिक्रिया देने की उम्मीद करेगा।

इस दृष्टिकोण के लिए, हम ब्लूमबर्ग के एक वैकल्पिक डेटा सेट का उपयोग करते हैं, जो प्रमुख व्यापक आर्थिक संकेतकों के डेटा जारी होने की तारीखों तक पूर्वानुमान लगाने वालों का सर्वेक्षण करता है। हम समाचार विज्ञप्ति में घोषित संकेतकों के मूल्यों और रिलीज़ से पहले औसत अपेक्षित मूल्यों के बीच अंतर के रूप में एक 'व्यापक आर्थिक समाचार आश्चर्य' माप का निर्माण करते हैं।

हमने पाया कि पूर्व-एफआईटी अवधि में, बाज़ार सहभागियों ने समाचार आश्चर्य के जवाब में ब्याज़ दरों की अपनी अपेक्षाओं को व्यवस्थित रूप से संशोधित नहीं किया। हालांकि, एफआईटी के बाद के नमूने में, सीपीआई और जीडीपी समाचार विज्ञप्ति दोनों के लिए यह पैटर्न काफी हद तक बदल जाता है, और ब्याज़ दर की उम्मीदें व्यापक आर्थिक आश्चर्यों पर अधिक प्रतिक्रिया देती हैं।

इसलिए हमारे दो दृष्टिकोणों के परिणाम मोटे तौर पर सुसंगत निष्कर्ष पर पहुंचते हैं- एफआईटी के बाद की अवधि में बाज़ार को उम्मीद है कि आरबीआई मुद्रास्फीति पर अधिक मजबूती से प्रतिक्रिया देगा।

निष्कर्ष

हमने मुद्रास्फीति लक्ष्यीकरण के प्रति आरबीआई की प्रतिबद्धता की विश्वसनीयता का आकलन करने के लिए एक नया दृष्टिकोण तैयार किया है। हम यह अध्ययन करने के लिए विभिन्न सर्वेक्षण पूर्वानुमानों का उपयोग करते हैं कि मुद्रास्फीति लक्ष्यीकरण को अपनाए जाने के बाद आर्थिक एजेंटों ने आरबीआई के कार्यों के बारे में अपनी धारणाएं कैसे बदल दीं। हमने पाया कि वर्ष 2015 में मुद्रास्फीति लक्ष्यीकरण को अपनाए जाने के बाद से वर्ष 2020 में महामारी की शुरुआत तक, बाज़ारों का मानना था कि आरबीआई मुद्रास्फीति के प्रति अधिक उत्तरदायी था। यह मुद्रास्फीति लक्ष्यीकरण के एक महत्वपूर्ण लक्ष्य- मुद्रास्फीति के खिलाफ लड़ाई में केन्द्रीय बैंक को अधिक पारदर्शी और विश्वसनीय बनाने, के अनुरूप है।

अंग्रेज़ी के मूल लेख और संदर्भों की सूची के लिए कृपया यहां देखें।

लेखक परिचय : वैशाली गर्ग फेडरल रिज़र्व बैंक ऑफ बोस्टन के शोध विभाग में अर्थशास्त्री हैं। डॉ. राजेश्वरी सेनगुप्ता मुंबई में इंदिरा गांधी इंस्टीट्यूट ऑफ डेवलपमेंट रिसर्च (आईजीआईडीआर) में अर्थशास्त्र की एसोसिएट प्रोफेसर हैं। ऐमित लकड़ावाला वेक फॉरेस्ट यूनिवर्सिटी में अर्थशास्त्र विभाग में सहायक प्रोफेसर हैं।

क्या आपको हमारे पोस्ट पसंद आते हैं? नए पोस्टों की सूचना तुरंत प्राप्त करने के लिए हमारे टेलीग्राम (@I4I_Hindi) चैनल से जुड़ें। इसके अलावा हमारे मासिक न्यूज़ लेटर की सदस्यता प्राप्त करने के लिए दायीं ओर दिए गए फॉर्म को भरें।

04 जुलाई, 2023

04 जुलाई, 2023

Comments will be held for moderation. Your contact information will not be made public.